Czym jest indywidualna interpretacja podatkowa?

Indywidualna interpretacja podatkowa to pisemna odpowiedź organu podatkowego na pytanie podatnika dotyczące zastosowania przepisów prawa podatkowego w odniesieniu do konkretnego stanu faktycznego lub zdarzenia przyszłego. Interpretacja wydawana jest przez Dyrektora Krajowej Informacji Skarbowej (KIS) na podstawie art. 14b Ordynacji podatkowej.

Dokument zawiera analizę przedstawionego przez wnioskodawcę opisu sytuacji oraz ocenę prawną z perspektywy obowiązujących przepisów. W praktyce oznacza to, że podatnik otrzymuje oficjalną opinię państwowego organu skarbowego co do skutków podatkowych konkretnej czynności, co w wielu przypadkach może zapobiec negatywnym konsekwencjom w przyszłości.Kiedy warto wystąpić o interpretację?

Złożenie wniosku o interpretację indywidualną warto rozważyć w sytuacjach, gdy:- przepisy podatkowe są niejednoznaczne, a ich wykładnia może prowadzić do różnych wniosków,

- planowane są nietypowe lub nowe działania gospodarcze, które nie mają utrwalonej praktyki podatkowej,

- występuje ryzyko zastosowania klauzuli przeciwko unikaniu opodatkowania (GAAR),

- konieczna jest kwalifikacja określonych wydatków do kosztów uzyskania przychodu lub ustalenie stawki VAT,

- rozważane jest skorzystanie z ulg podatkowych, takich jak ulga B+R, IP Box czy ulga dla młodych,

- istnieją wątpliwości co do zakresu obowiązków w zakresie podatku u źródła (WHT), CFC lub MDR.

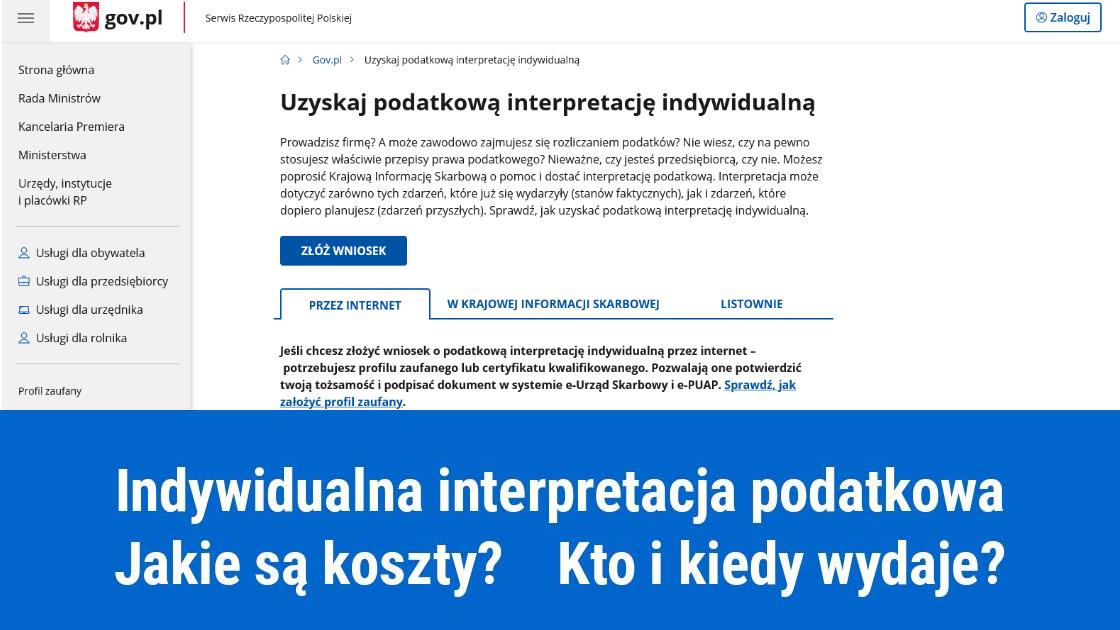

Kto wydaje interpretację podatkową?

Interpretacje indywidualne wydaje Dyrektor Krajowej Informacji Skarbowej (KIS) – organ wyspecjalizowany w interpretacji przepisów podatkowych. Jest on częścią Krajowej Administracji Skarbowej (KAS).

Warto jednak zaznaczyć, że interpretacja indywidualna nie jest wiążąca dla innych organów podatkowych niż KIS, lecz w praktyce zapewnia ochronę prawną przed negatywnymi skutkami zastosowania się do niej (o ile stan faktyczny zostanie odwzorowany zgodnie z opisem), nie wyklucza późniejszego postępowania kontrolnego, choć może ograniczyć jego negatywne konsekwencje oraz może zostać uchylona lub zmieniona w przypadku zmiany przepisów lub linii interpretacyjnej, jednak zmiana nie działa wstecz.Procedura składania wniosku

Aby uzyskać indywidualną interpretację, konieczne jest złożenie wniosku na odpowiednim formularzu – ORD-IN (lub ORD-WS, gdy wnioskodawcami jest kilka osób); do wniosku należy dołączyć:- opis stanu faktycznego lub zdarzenia przyszłego, dotyczącego konkretnej sytuacji podatnika,

- pytanie o interpretację przepisów w odniesieniu do tego stanu,

- stanowisko wnioskodawcy, czyli interpretację przepisów przedstawioną przez osobę składającą wniosek,

- oświadczenie o braku postępowania podatkowego, kontroli podatkowej lub celno-skarbowej w danej sprawie,

- dowód opłaty, której wysokość zależy od liczby przedstawionych stanów faktycznych.

- elektronicznie – przez ePUAP lub Portal Podatkowy, z wykorzystaniem profilu zaufanego lub kwalifikowanego podpisu elektronicznego,

- osobiście – w siedzibie Krajowej Informacji Skarbowej,

- listownie – na adres KIS w Bielsku-Białej.

Koszt interpretacji indywidualnej

Opłata za wydanie interpretacji indywidualnej wynosi:- 40 zł za jeden stan faktyczny lub zdarzenie przyszłe,

- po 40 zł za każde kolejne pytanie lub stan faktyczny, jeżeli we wniosku zawarto ich więcej,

- 120 zł – jeśli wniosek składa trzech wnioskodawców w ramach jednego dokumentu.

Zakres ochrony i skutki prawne

Interpretacja indywidualna stanowi swoisty „parasol ochronny” dla podatnika. Stosowanie się do niej powoduje, że nie nalicza się odsetek za zwłokę, nie wszczyna się postępowania karno-skarbowego, nie wymierza się podatku, jeśli działania podatnika odpowiadały opisowi zawartemu we wniosku, a nawet jeśli później organ podatkowy uzna interpretację za błędną, podatnik zachowuje ochronę, o ile działał w zaufaniu do uzyskanej interpretacji.

Warto podkreślić, że zakres ochrony zależy od momentu, w którym złożono wniosek. Jeśli dotyczy on już zaistniałego stanu faktycznego, ochrona może ograniczać się do odsetek lub sankcji, natomiast przy zdarzeniach przyszłych – obejmuje również należność główną.Przypadki odmowy wydania interpretacji

Nie każdy wniosek kończy się wydaniem interpretacji; odmowa może nastąpić, gdy:- wniosek nie spełnia wymogów formalnych (np. brak opisu stanu faktycznego lub stanowiska),

- sprawa jest przedmiotem trwającego postępowania podatkowego lub kontroli,

- przedstawiony stan faktyczny może wskazywać na działania mające na celu unikanie opodatkowania (co podlega procedurze zgodnie z art. 119a Ordynacji podatkowej),

- pytania zawarte we wniosku mają charakter ogólny lub abstrakcyjny, a nie odnoszą się do konkretnego przypadku.

Przykłady zastosowania interpretacji

Interpretacje indywidualne znajdują szczególne zastosowanie w sektorach o wysokim stopniu specjalizacji, np.:- branża IT – rozliczanie ulgi B+R, kwalifikacja IP Box, opodatkowanie przychodów z kontraktów zagranicznych,

- handel międzynarodowy – ustalenie miejsca opodatkowania VAT w transakcjach WDT i WNT,

- nieruchomości – kwalifikacja kosztów uzyskania przychodu, zwolnienia z VAT przy sprzedaży lokali,

- freelancerzy i osoby samozatrudnione – klasyfikacja przychodów i stosowanie odpowiednich kosztów.

Podsumowanie

Indywidualna interpretacja podatkowa to instrument prawny dający podatnikowi pewność co do stosowania przepisów prawa podatkowego w konkretnej sytuacji. Choć jej uzyskanie wiąże się z koniecznością dopełnienia formalności i wniesienia opłaty, korzyści płynące z jej posiadania – zwłaszcza ochrona przed sankcjami i odsetkami – są nie do przecenienia.

W zmiennym i często niejednoznacznym otoczeniu prawnym, interpretacja indywidualna stanowi kluczowe narzędzie zarządzania ryzykiem podatkowym, rekomendowane zarówno dla dużych podmiotów gospodarczych, jak i jednoosobowych działalności gospodarczych.

Data publikacji: 2025-06-26, autor: FakturaXL