Podstawa prawna – kto jest podatnikiem?

Punktem wyjścia do zrozumienia obowiązków związanych z KSeF jest definicja podatnika zawarta w ustawie o VAT. Zgodnie z art. 15 ustawy, podatnikiem jest każdy podmiot prowadzący działalność gospodarczą, bez względu na to, czy jego działalność skutkuje obowiązkiem odprowadzania podatku VAT. W konsekwencji, przedsiębiorca korzystający ze zwolnienia – zarówno podmiotowego (np. z uwagi na limit sprzedaży), jak i przedmiotowego (wynikającego z charakteru świadczonych usług) – jest nadal podatnikiem w rozumieniu ustawy. To przesądza o objęciu go systemem e-fakturowaniaHarmonogram wdrożenia KSeF dla nievatowców

Przepisy wprowadzające KSeF przewidują stopniowe wdrażanie systemu, uzależnione od wielkości podatnika:- 1 lutego 2026 r. – obowiązek dla największych podmiotów (sprzedaż brutto powyżej 200 mln zł w 2024 r.), także jeśli korzystają one ze zwolnienia z VAT,

- 1 kwietnia 2026 r. – objęcie systemem pozostałych podatników, w tym wszystkich nievatowców,

- 1 stycznia 2027 r. – wejście w życie obowiązku dla najmniejszych przedsiębiorców „wykluczonych cyfrowo”, których sprzedaż nie przekracza 10 tys. zł miesięcznie.

Kiedy nievatowiec musi wystawić fakturę w KSeF?

Co do zasady, każdy podatnik dokumentujący sprzedaż na rzecz innego przedsiębiorcy będzie zobowiązany do wystawienia faktury ustrukturyzowanej. Dotyczy to także podatników zwolnionych z VAT. Oznacza to, że faktura papierowa czy zwykła faktura elektroniczna (np. w PDF) nie będą już wystarczające.

Istnieją jednak sytuacje, w których obowiązek ten nie wystąpi; zgodnie z ustawą, e-faktura nie musi być wystawiana m.in. w przypadku:- sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej,

- transakcji dokumentowanych biletami jednorazowymi (np. przejazd autostradą, komunikacja),

- świadczeń objętych procedurami szczególnymi (np. VAT OSS),

- niektórych przypadków, w których podatnik nie posiada siedziby lub stałego miejsca prowadzenia działalności w Polsce.

Zwolnienie podmiotowe a KSeF

Podatnicy korzystający ze zwolnienia podmiotowego, czyli ci, których roczna sprzedaż nie przekracza limitu określonego w art. 113 ustawy VAT, będą zobowiązani do wystawiania e-faktur od 1 kwietnia 2026 r. Przykładowo, jeśli osoba prowadząca drobną działalność usługową wystawia faktury dla innych przedsiębiorców, od wskazanej daty będzie musiała korzystać z KSeF.

Inaczej wygląda sytuacja w przypadku zwolnień przedmiotowych, np. przy wynajmie lokali mieszkalnych na cele prywatne, zwolnionych na mocy art. 43 ustawy VAT. Jeśli nabywcą jest osoba fizyczna nieprowadząca działalności, obowiązek wystawienia faktury ustrukturyzowanej nie powstanie. W takich przypadkach faktura może być nadal papierowa lub wystawiona poza systemem KSeF, o ile zostanie o nią poproszone.KSeF a kasy fiskalne – podwójne obowiązki

Wprowadzenie KSeF nie zastąpi obowiązku stosowania kas fiskalnych w sprzedaży na rzecz konsumentów. Nadal będzie funkcjonowała zasada, zgodnie z którą sprzedaż dla osób fizycznych nieprowadzących działalności gospodarczej podlega ewidencjonowaniu na kasie rejestrującej.Oznacza to, że podatnik zwolniony z VAT będzie miał dwa równoległe obowiązki:

- dokumentowanie transakcji B2B w KSeF,

- rejestrowanie sprzedaży B2C na kasie fiskalnej.

Wyzwania dla nievatowców

Choć wprowadzenie KSeF ma docelowo uprościć rozliczenia, w praktyce będzie wymagało od podatników – także tych zwolnionych z VAT – wdrożenia nowych procedur i narzędzi informatycznych.Najważniejsze wyzwania związane z KSeF obejmują:

- konieczność zapoznania się z obsługą systemu,

- dostosowanie programów księgowych,

- zapewnienie sprawnej komunikacji z biurem rachunkowym,

- rozróżnianie sytuacji, w których faktura musi być wystawiona w KSeF, a w których dopuszczalne są inne formy dokumentowania.

Podsumowanie

Obowiązek wystawiania faktur w KSeF obejmie wszystkich podatników, w tym również nievatowców. Kluczowe jest zrozumienie, że zwolnienie z VAT nie oznacza zwolnienia z KSeF. Różnice wynikają jedynie z rodzaju transakcji, gdyż sprzedaż B2B będzie musiała być dokumentowana fakturami ustrukturyzowanymi w systemie, a sprzedaż B2C pozostanie poza zakresem KSeF, z obowiązkiem stosowania kas fiskalnych.

Dla przedsiębiorców zwolnionych z VAT oznacza to konieczność przygotowania się na nową rzeczywistość prawnopodatkową – zarówno w zakresie procedur księgowych, jak i organizacji codziennej sprzedaży. Im wcześniej podjęte zostaną działania adaptacyjne, tym mniejsze ryzyko problemów w momencie, gdy KSeF stanie się obowiązkowy.Jak wysłać fakturę do KSeF z programu Faktura XL?

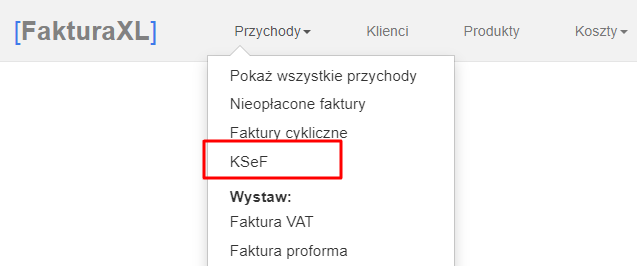

Program należy na początku połączyć z KSeF w zakładce Przychody > KSeF poprzez nawiązanie stałego połączenia z Krajowym Systemem e-Faktur. Połączenie takie nawiązuje się tylko raz, więc nie trzeba go nawiązywać za każdym razem, aby przesyłać i odbierać faktury z KSeF.

W programie Faktura XL dostępne są 3 metody nawiązywania połączenia z Krajowym Systemem e-faktur:

1. Autoryzacja Profilem Zaufanym

2. Autoryzacja własnym podpisem kwalifikowanym

3. Token autoryzacyjny z KSeF

Zobacz pełną instrukcję jak połączyć program FakturaXL z KSeF

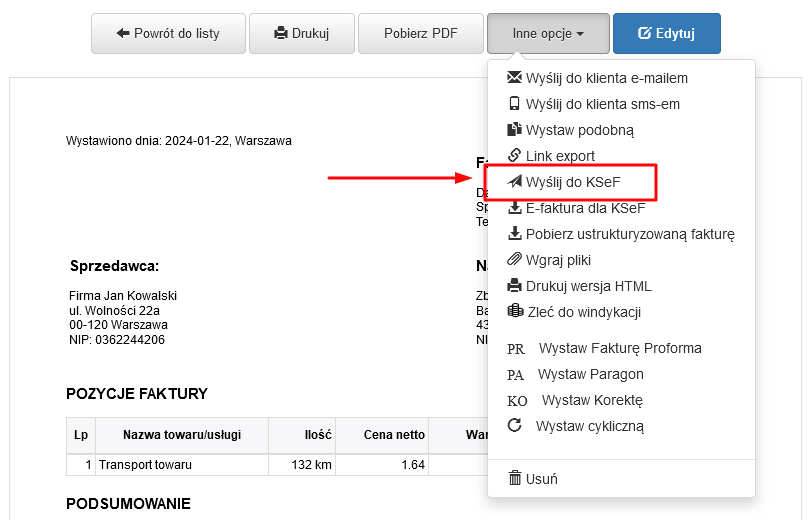

Po nawiązaniu połączenia z KSeF można już rozpocząć ich przesyłanie. Fakturę należy przygotować w tradycyjny sposób, a następnie wybrać opcję Wyślij do KSeF.

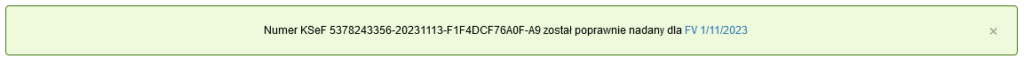

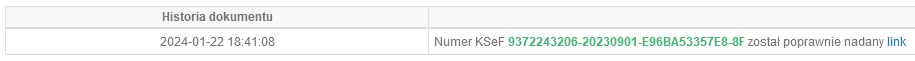

To niezwykle proste i intuicyjne działanie zajmuje dosłownie sekundę. Faktury trafią do systemu KSeF i od razu otrzymują unikalny numer faktury nadany przez Krajowy System e-Faktur. Aplikacja jest automatycznie synchronizowana z KSeF, więc numer nadawany jest błyskawicznie.

W sytuacji, gdy weryfikacja faktury nie przebiegnie pomyślnie, zwrócony status KSeF informuje o błędzie, co powinno skłonić przedsiębiorcę do poprawienia faktury i wysłania jej ponownie.

Bardzo istotny jest fakt, że faktury z nadanym numerem z KSeF nie można już edytować, każda zmiana księgowa wymaga wystawienia faktury korygującej i wysłania jej również do Krajowego Systemu e-Faktur.Zobacz pełną instrukcję jak wysyłać faktury do KSeF z programu FakturaXL

Data publikacji: 2025-09-15, autor: FakturaXL

ZADAJ PYTANIE DO ARTYKUŁU

Co w przypadku osoby prowadzącej indywidualną działalność - działalność zwolniona z VATu 43.1,

Dodatkowo prywatnie nie z działalności gospodarczej wynajmuje podmiotowi lokal na prowadzenie działalności gospodarczej (umowa cywilno prawna). Rozliczenie PIT-8

Rozumiem że będzie wystawiona faktura w Ksef na wynajem, ale czy będzie on z doliczonym VATem? Czy będzie bez VATu?