Metoda amortyzacji liniowej

Amortyzacja liniowa zostaje naliczana w jednakowych wartościach, które obliczane są od podstawy określonej w chwili dostarczenia składnika wchodzącego w skład środków trwałych przedsiębiorstwa. Liczenie amortyzacji przebiega w oparciu o stawki amortyzacyjne, które można znaleźć w załączniku do ustaw o podatku dochodowym. Jak wspomniane zostało na początku, przy metodzie tej nie trzeba spełniać żadnych warunków, w związku z tym może skorzystać z niej każdy przedsiębiorca, a co za tym idzie, używa się jej do wszystkich zbiorów środków trwałych. Amortyzacja liniowa jest liczona od pierwszego miesiąca, który ma miejsce po miesiącu, kiedy to dany składnik majątku został dodany do ewidencji środków trwałych.Podwyższenie lub obniżenie stawki amortyzacji

Przedsiębiorca może również podwyższyć, albo obniżyć stawkę amortyzacji.Przyśpieszenie amortyzacji wiąże się bezpośrednio z pomniejszeniem dochodu, gdzie podwyższenie stawek amortyzacyjnych, które ma miejsce w oparciu o załącznik do ustawy o podatku dochodowym nie może przekraczać 2,0. Metoda ta jest używana zarówno dla środków majątku, które dopiero co zostały dodane do ewidencji środków trwałych, ale także dla tych, które są amortyzowane w chwili obecnej z wykorzystaniem metody liniowej bazującej na stawkach podanych w Wykazie. Podwyższenia stawki amortyzacji można dokonać z początkiem nowego roku podatkowego – w sytuacji, kiedy był on już amortyzowany, a także przy dodawaniu składnika do ewidencji środków trwałych.

Jednakże, nie wszystkie składniki mogą zostać amortyzowane przy użyciu tej metody – odnosi się ona do składników o których mowa w art. 22i ust. 2 ustawy o podatku dochodowym (Dz. U. z 2018 r. poz. 200 ze zm.) oraz art. 16i ust. 2 ustawy o podatku dochodowym (Dz. U. z 2018 r. poz. 1036). Specyfiką tych składników jest na przykład ekspresowy postęp techniczny bądź ich eksploatacja następująca znacznie szybciej niż pozostałych składników. W skład tych środków nie wliczamy wartości niematerialnych i prawnych.

Warto wiedzieć: Metoda na ominięcie drugiego progu podatkowego

Można również skorzystać z obniżenia stawki amortyzacyjnej, co jest dobrą metodą przede wszystkim dla przedsiębiorców, którzy pragną powiększyć dochód dzięki pomniejszeniu kosztów, chociażby aby poprawić zdolność kredytową czy na przykład rozliczyć stratę z działalności jednostki za ubiegłe lata.

Bazując na wyszczególnionych wcześniej artykułach, dowiadujemy się, że podatnik nie potrzebuje żadnych powodów dotyczących pomniejszenia stawki amortyzacyjnej. Jak również czynność ta może mieć miejsce odnośnie wszystkich środków trwałych. Wysokość pomniejszonej stawki także zależy od przedsiębiorcy i nie posiada ona żadnych przesłanek wynikających z przepisów prawa.

Przedsiębiorca decydując się na obniżenie stawki amortyzacyjnej nie musi czynić tego dla każdego z środków trwałych wchodzących w skład majątku przedsiębiorstwa, gdyż tylko niektóre z nich mogą zostać wybrane do pomniejszenia stawki amortyzacyjnej.

Indywidualna stawka amortyzacji

Kolejną z możliwości na którą może się zdecydować przedsiębiorca jest indywidualna stawka amortyzacji. Jednakże w tej sytuacji mamy do czynienia z warunkiem – a mianowicie, środki trwałe muszą być używane bądź ulepszone. Okres amortyzacji tych środków trwałych nie może trwać mniej niż termin o którym mowa w wyznaczonej dla niego grupie (art. 22j ust. 1 ustawy o podatku dochodowym oraz art. 16j ust. 1 ustawy o pdop.).Środki trwałe, które zostają zakwalifikowane za używane w myśl ustawy o podatku dochodowym, traktuje się te z grup od 2 do 6 oraz 8 KŚT, a także środki transportu, w sytuacji, kiedy były one użytkowane przez okres minimum 6 miesięcy zanim stały się one przedmiotem zakupu podatnika. Okres amortyzacji tych środków trwałych musi być dłuższy niż termin o którym mowa w art. 22j ust. 1 i 2 ustawy o pdof, a także art. 16j ust. 1 i 2 ustawy o pdop.

Przez ulepszone środki trwałe rozumie się te, które jeszcze zanim zostały dodane do ewidencji przyniosły przedsiębiorcy wydatki, które opiewają na nie mniej niż 20% wartości początkowej.

Z kolei, budynki oraz budowle o których mowa w art. 22j ust. 1 pkt 3 ustawy o pdof oraz art. 16j ust. 1 pkt 3 ustawy o pdop określa się:

- za używane – kiedy przedsiębiorca jest w stanie udowodnić, że zanim stały się przedmiotem jego zakupu były używane przez okres czasu przekraczający 60 miesięcy,

- za ulepszone – kiedy przedsiębiorca zanim dodaje te środki trwałe do ewidencji dokonał ich ulepszenia, które wyniosło łącznie nie mniej niż 30% wartości początkowej.

Zobacz też: Zakup i amortyzacja mieszkania

Metoda amortyzacji jednorazowej

Następną metodą jest jednorazowa amortyzacja, która określana jest mianem pomocy de minimis i mowa o niej w art. 22k ust. 7-13 ustawy o pdof, a także art. 16k ust. 7-13 ustawy o pdop. W myśl przedstawionych artykułów, amortyzacja ta dotyczy jedynie wybranych środków trwałych i nie wszyscy przedsiębiorcy mogą jej użyć. Środki trwałe wchodzące w skład tej kategorii stanowią grupę w przedziale od 3 do 8 KŚT, z pominięciem samochodów osobowych.

Ustawodawca dał wytyczne odnośnie przedsiębiorców, którzy mogą skorzystać z tej metody, a są to:

- przedsiębiorcy, którzy w roku podatkowym założyli działalność gospodarczą (poza wyjątkami o których mowa w art. 22k ust. 11 ustawy o pdof, a także art. 16k ust. 11 ustawy o pdop,

- przedsiębiorców, którzy w oparciu o podatek dochodowy są określani mianem małych podatników (art., 5a pkt 20 ustawy o pdof oraz art. 4a pkt 10 ustawy o pdop).

Limit amortyzacji na 2023 rok

Następną przesłanką odnośnie amortyzacji liniowej jest limit, który nie może być większy niż kwota 50.000 euro, co w przeliczeniu na rok 2023 wynosi 241.000 złoty i dotyczy jednego roku podatkowego. Metoda jednorazowa może być użyta tylko i wyłącznie w sytuacji, kiedy środki trwałe zostały dodane do ewidencji środków trwałych, nie może to nastąpić wcześniej niż w miesiącu, kiedy konkretny środek został dodany.

Degresywna metoda amortyzacji

Ostatnią z metod amortyzacji jest metoda degresywna, której specyfiką jest wykonywanie odpisów amortyzacyjnych przy użyciu standardowej stawki, która zostaje powiększona o współczynnik nieprzekraczający 2,0.Amortyzacja w pierwszym roku korzystania ze środka trwałego ma miejsce od wartości początkowej, a w kolejnych latach, wartość ta zmniejsza się o bieżące odpisy amortyzacyjne, określone na początek następnych lat (dokładniej mówiąc chodzi o wartość netto). Od roku podatkowego, kiedy to roczna suma amortyzacji wyznaczona metodą degresywną jest mniejsza od rocznej sumy amortyzacji w oparciu o metodę liniową, środek trwały do całkowitego zamortyzowania wykorzystuje amortyzację liniową.

Przykłady metod amortyzacji

Dla zobrazowania poszczególnych metod posłużymy się kilkoma przykładami.Przykład 1:

W kwietniu 2022 roku podatnik wzbogacił swoje przedsiębiorstwo o maszynę biurową, która plasuje się w KŚT na pozycji 803, której wartość początkowa wyniosła 17.500 zł. Stawka podstawowej amortyzacji równa się 14%, w oparciu o te informacje, okres amortyzacji wyniesie 7 lat i 2 miesiące.

Przykład 2 – współczynnik podwyższający:

W kwietniu 2022 roku przedsiębiorca dodał maszynę do ewidencji środków trwałych. W związku z tym, iż maszyna kwalifikuje się jako sprzęt poddawany ekspresowemu postępowi technicznemu, podstawowa 14% stawka amortyzacji została zwiększona o współczynnik 2,0. W związku z tym, odpisy amortyzacyjne zostaną rozpoczęte w maju 2022 roku z wykorzystaniem stawki amortyzacyjnej 28%. W przedstawionej sytuacji okres amortyzacji będzie równał się 3 lata oraz 7 miesięcy.

Przykład 3 – stawka indywidualna:

Przedsiębiorca bezpośrednio po zakupie rozbudował maszynę o składniki peryferyjne, które wyniosły łącznie 3.700 złoty i dokładnie w tym samym miesiącu została ona dodana do ewidencji. Dlatego, że ulepszenie maszyny wyniosło więcej niż 20% jej początkowej wartości, została wybrana 50% indywidualna stawka amortyzacyjna, dzięki której okres amortyzacji wyniesie tylko 2 lata.

Przykład 4 – jednorazowa amortyzacja stanowiąca pomoc de minimis:

Przedsiębiorca jest podatnikiem, który dopiero co rozpoczyna swoją działalność gospodarczą, w związku z tym dodał maszynę do ewidencji środków trwałych w kwietniu 2022 roku. Na podstawie tego, posiadał on możliwość na wykonanie jednorazowego odpisu amortyzacyjnego od wartości początkowej maszyny.

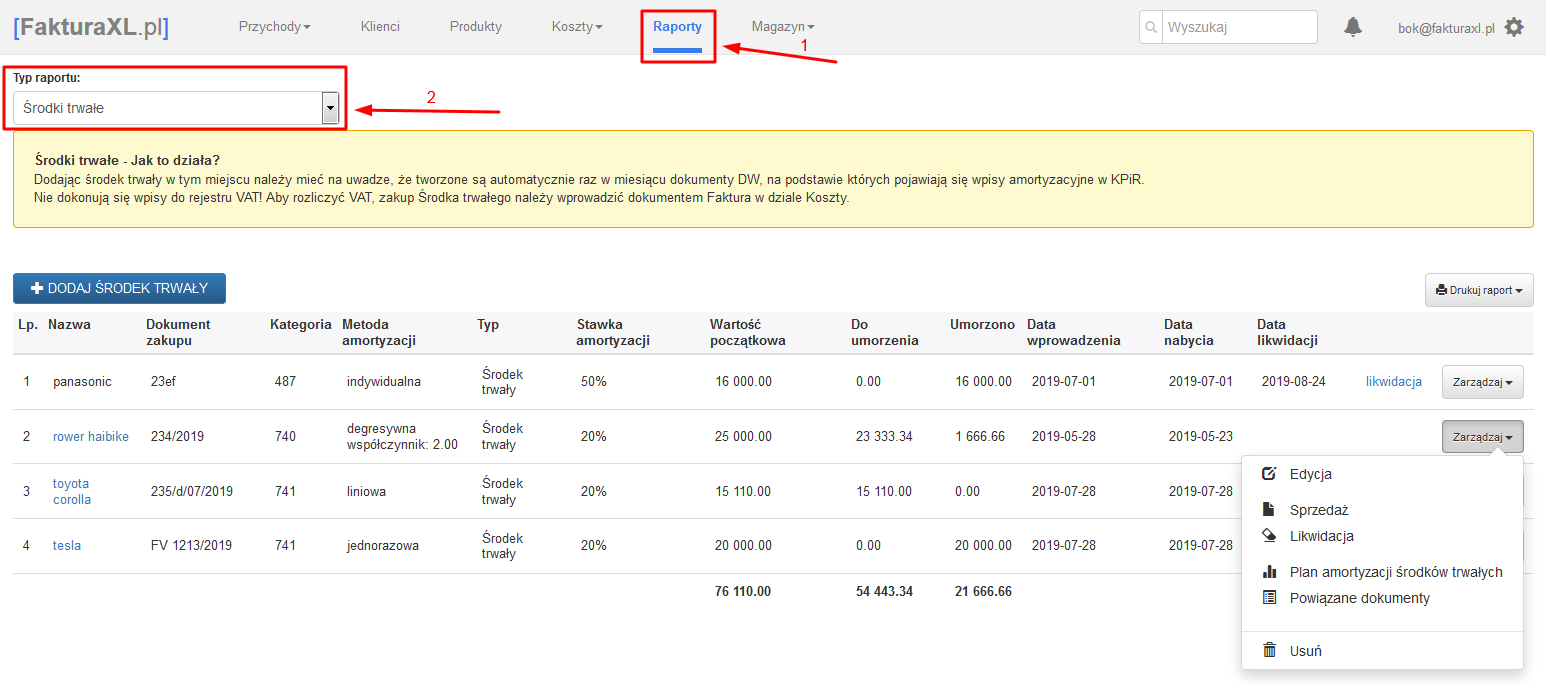

Amortyzacja środków trwałych w programie FakturaXL

Program FakturaXL automatycznie wylicza cały plan amortyzacji środków trwałych na podstawie wybranych metod amortyzacji, zastosowanego współczynnika i stawki.

Więcej na temat sposobu działania można poczytać w instrukcji użytkownika programu: Ewidencja środków trwałych. Znajdują się tam informacje krok po kroku jak wprowadzić środek trwały do ewidencji, aby program prawidłowo rozliczył amortyzację. Są też pokazane wzory wydruków planu amortyzacji, zestawienia środków trwałych oraz druk miesięcznej amortyzacji.

Ostatnia aktualizacja: 2022-12-12

Data publikacji: 2019-06-15, autor: FakturaXL