Rozliczanie różnic kursowych – przypadek standardowy

Różnice kursowe występują wtedy kiedy kurs przeliczeniowy zapłaty i kurs przeliczeniowy dla otrzymanej faktury są różne. W celu wyliczenia różnicy kursu należy od kwoty otrzymanej należności przeliczonej wg kursu z dnia poprzedzającego wpłatę (pod warunkiem, że środki wpłynęły na konto walutowe) lub kursu zastosowanego przez bank odjąć wartość przeliczonego na polską walutę przychodu jaki wynika z faktury:Wynik = kwota otrzymanej należności w walucie obcej przeliczona na złotówki – wartość przeliczona na walutę polską.

Jeżeli wynik będzie:

- dodatni – różnica kursowa jest dla podatnika pozostałym przychodem księgowanym w kolumnie 8 KPiR

- ujemny – różnica kursowa jest dla podatnika pozostałym wydatkiem księgowanym w kolumnie 13 KPiR.

Różnice kursowe w KPiR dokumentuje się za pomocą dowodów wewnętrznych. Powstałe różnice kursowe nie mają wpływu na kwotę przychodu.

PRZYKŁAD 1

Przedsiębiorca sprzedał towar za kwotę netto 400 euro. W dniu 28 stycznia 2021 roku wystawił fakturę VAT zgodnie z kursem przeliczeniowym z dnia poprzedzającego wystawienie faktury, z 27 stycznia 2021 roku – 4,2679. Płatność trafiła na rachunek walutowy 29 stycznia 2021 roku, zgodnie z kursem przeliczeniowym płatności z dnia poprzedzającego otrzymanie płatności, z 28 stycznia 2021 roku – 4,2794. Ile wynosi różnica kursowa?

Wyliczenie:

Przeliczenie płatności na PLN:

400 euro x 4,2794 = 1 711,76 zł

Przeliczenie wartości faktury sprzedaży na PLN:

400 euro x 4,2679 = 1 707,16 zł

1 711,76 zł – 1 707,16 zł = 4,60 zł

Różnica kursowa jest wartością dodatnią, dlatego przedsiębiorca musi wykazać dodatnią różnicę kursową (pozostały przychód) w formie dowodu wewnętrznego w kolumnie 8 KPiR.

Rozliczanie różnic kursowych – płatność otrzymana w walucie obcej

Jeżeli podatnik wystawi fakturę za sprzedaż w walucie polskiej, to płatność może zostać przyjęta zarówno w walucie polskiej, jak i obcej. W przypadku kiedy podatnik otrzyma płatność w walucie obcej, a faktura zostanie wystawiona w złotówkach, to nie wystąpią różnice kursowe, bowiem różnica kursowa powstaje wtedy jeżeli kwota przychodu należnego zostanie wyrażona na dokumencie sprzedażowym w walucie obcej.Zasada ta została potwierdzona między innymi w interpretacji indywidualnej z dnia 30 maja 2019 roku, nr 0111-KDIB1-1.4010.122.2019.2.BSA wydanej przez Dyrektora Krajowej Informacji Skarbowej, w której pisze:

Podobnego zdania jest też Dyrektor Izby Skarbowej z Łodzi, który podobne zdanie wyraził w interpretacji indywidualnej z dnia 9 lipca 2015 roku, nr IPTPB3/4510-136/15-2K.Odnosząc się zatem do powstania tzw. różnic kursowych transakcyjnych, wskazać należy, że różnice te powstają wyłącznie w przypadku wymienionych w art. 15a ust. 2 pkt 1 i 2 oraz ust. 3 pkt 1 i 2 i mają zastosowanie do ustalania różnic od przychodów należnych i otrzymanych w walutach obcych oraz kosztów poniesionych i zapłaconych w walutach obcych. Skoro zatem z wniosku wynika, że w ramach transakcji (z ukraińską firmą) strony mają ustalić jej wartość w kontrakcie w polskich złotych, udokumentować fakturą także wyrażoną w polskich złotych, jednak płatność zostanie dokonana w euro na rachunek walutowy Spółki, to oznacza, że dla tych transakcji nie powstaną podatkowe różnice kursowe, o których mowa w ww. przepisach, bowiem transakcje zostaną zawarte w walucie polskiej, a nie w walucie obcej.

PRZYKŁAD 2

Przedsiębiorca sprzedał towar za kwotę 5 000 zł netto. 28 stycznia 2021 roku wystawił fakturę sprzedaży wyrażoną w złotówkach. Nabywca uregulował należność w walucie obcej i przelał na konto sprzedawcy kwotę 1 171,54 euro. Faktura została wystawiona w PLN, dlatego też nie powstaną różnice kursowe, nawet w przypadku kiedy otrzymana kwota w euro po dokonanym przeliczeniu na polskie złote jest wyższa od kwoty ujętej w przychodach. W tym wypadku przedsiębiorca powinien jedynie przeliczyć różnice kursowe od środków własnych.

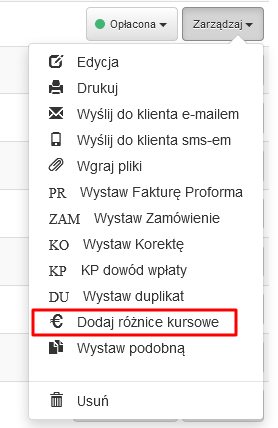

Obliczanie różnic kursowych w programie FakturaXL

Program Faktura XL jako jeden z nielicznych na rynku pozwala na automatyczne obliczanie i księgowanie różnic kursowych.Na fakturach wystawionych w walutach obcych np. w EUR i USD, które posiadają status Opłacona dostępna jest opcja "€ Dodaj różnice kursowe".

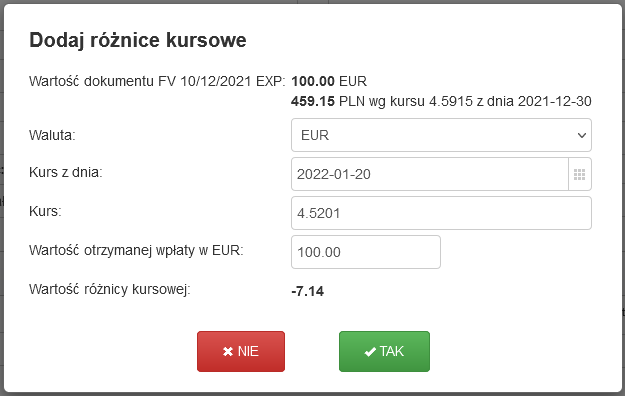

Wybór powoduje utworzenie dokumentu Dowód wewnętrzny, na którym otwiera się okno z wybraną datą opłacenia faktury, kursem waluty z tego dnia i obliczoną kwotą różnicy kursowej.

Istnieje również możliwość wyboru innej daty, lub podania własnego kursu do przeliczenia.

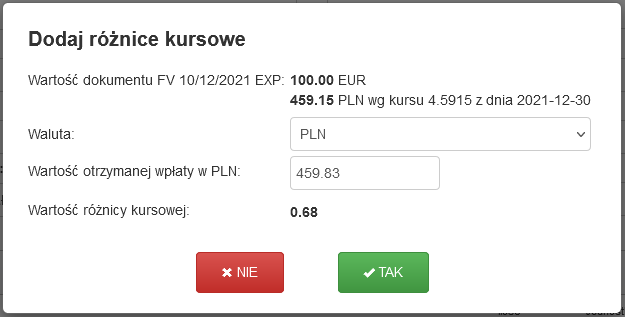

Dla płatności otrzymanych na konto w prowadzone w PLN, przewidziano możliwość zmiany waluty i podania wartości otrzymanej wpłaty.

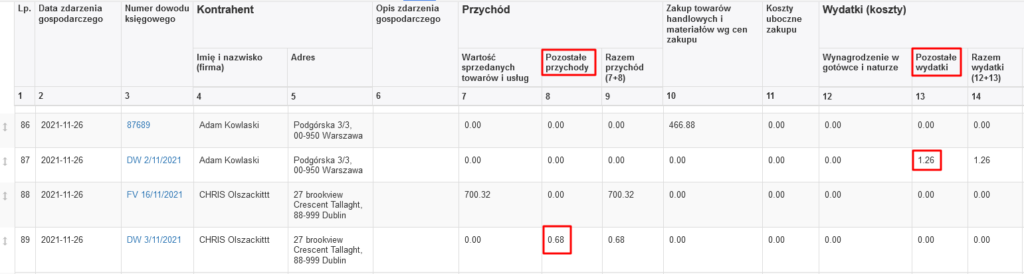

Tak utworzony dowód wewnętrzny pojawi się w Księdze Przychodów i Rozchodów w Pozostałych przychodach (kolumna 8) lub Pozostałych wydatkach (kolumna 13).

Czytaj więcej: Obliczanie różnic kursowych w programie FakturaXL

Data publikacji: 2021-06-21, autor: FakturaXL

ZADAJ PYTANIE DO ARTYKUŁU

Firma wystawiła fakturę sprzedaży w USD, a dostała płatność w EUR. Jak zaksięgować ta zapłatę?