Ulga na złe długi

czyli możliwość korekty podatku w przypadku braku zapłaty za fakturę. Jest ratunkiem dla przedsiębiorców, którzy nie otrzymali należności za sprzedaż towaru lub usługi od kontrahentów w ustawowym terminie, 90 dni liczonych od dnia upływu terminu płatności określonego na fakturze lub umowie. Dzięki uldze wierzyciel dostawca może odzyskać kwotę podatku należnego za daną czynność, za którą nie otrzymał zapłaty. Z kolei nabywca ma obowiązek dokonać korekty odliczonej kwoty podatku VAT jaka wynika z niezapłaconej w terminie faktury. Dla wierzyciela jest to możliwość z której może, ale nie musi skorzystać. Natomiast dla dłużnika jest to obowiązek.Płatność za fakturę

W działalności gospodarczej na przychód składają się kwoty należne nawet jeżeli nie zostały otrzymane.Obowiązkiem wystawcy faktury dokumentującej przychód jest:

- ujęcie kwoty przychodu w KPiR

- obliczenie zaliczki na podatek dochodowy

- odprowadzenie zaliczki do urzędu skarbowego.

Ustawa o podatku dochodowym - zmiana od 2020 roku

Nowe przepisy odnoszą się do podatku dochodowego i mają zastosowanie do transakcji handlowych z terminem płatności po 31 grudnia 2019 roku. Zmiany zostały wprowadzone ustawą z 19 lipca 2019 roku o zmianie niektórych ustaw o ograniczeniu zatorów płatniczych.W ustawie o podatku dochodowym, po artykule 20h został dodany artykuł 26i, który brzmi:

Art. 26i. 1. Podstawa obliczenia podatku ustalona zgodnie z art. 26 ust. 1, art. 30c ust. 2 lub art. 30ca ust. 3 oraz po uprzednim odliczeniu kwot określonych w art. 26e:

1) może być zmniejszona o zaliczaną do przychodów należnych wartość wierzytelności o zapłatę świadczenia pieniężnego w rozumieniu art. 4 pkt 1a ustawy o przeciwdziałaniu nadmiernym opóźnieniom, która nie została uregulowana lub zbyta, przy czym zmniejszenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie;

2) podlega zwiększeniu o zaliczaną do kosztów uzyskania przychodów wartość zobowiązania do zapłaty świadczenia pieniężnego w rozumieniu art. 4 pkt 1a ustawy o przeciwdziałaniu nadmiernym opóźnieniom, które nie zostało uregulowane, przy czym zwiększenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie.

Ulga na złe długi – ryczałt

Takie same uregulowania dotyczą również zryczałtowanego podatku dochodowego od niektórych przychodów osiąganych przez osoby fizyczne. Przychody mogą zostać pomniejszone o wartość nieuregulowanej lub zbytej wierzytelności. Zmniejszenia dokonuje się w zeznaniu rocznym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu do zapłaty jaki został określony na fakturze, rachunku lub umowie. Dłużnik obowiązkowo musi zwiększyć zobowiązanie do zapłaty w składanym zeznaniu rocznym jeżeli nie dokonał płatności we wskazanym terminie.Ulga na złe długi – warunki

Zgodnie ze zmienionymi przepisami, ulga na złe długi w podatku dochodowym i ryczałcie ma zastosowanie jeżeli łącznie zostaną spełnione niżej wymienione warunki:- dłużnik nie może być w trakcie postępowania upadłościowego, likwidacyjnego, restrukturyzacyjnego na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego

- od daty wystawienia dokumentu z terminem zapłaty nie mogą upłynąć 2 lata

- dochody z działalności dłużnika i wierzyciela (stron transakcji handlowej) muszą być opodatkowane w Polsce.

Zapłata w późniejszym terminie, po upływie roku podatkowego

Jeżeli płatność zostanie uregulowana po danym roku podatkowym, to zgodnie z ustawą zobowiązanie do zapłaty przez wierzyciela musi być odpowiednio zwiększone, a z drugiej strony musi ono być odpowiednio zmniejszone przez dłużnika i musi być wykonane w terminie składania zeznania podatkowego za rok podatkowy, w którym zobowiązanie zostało uregulowane. Dotyczy to zarówno podatku dochodowego jak i ryczałtu.COVID-19 (2020 rok)

Z powodu trwającej pandemii koronawirusa przedsiębiorcy będący dłużnikami, których przychody w 2020 roku spadną o 50% w porównaniu do takiego samego okresu 2019 roku, to nie zostaną oni zobowiązani do stosowania ulgi na złe długi. Dotyczy tylko podatku PIT.Ulga na złe długi w programie Faktura XL

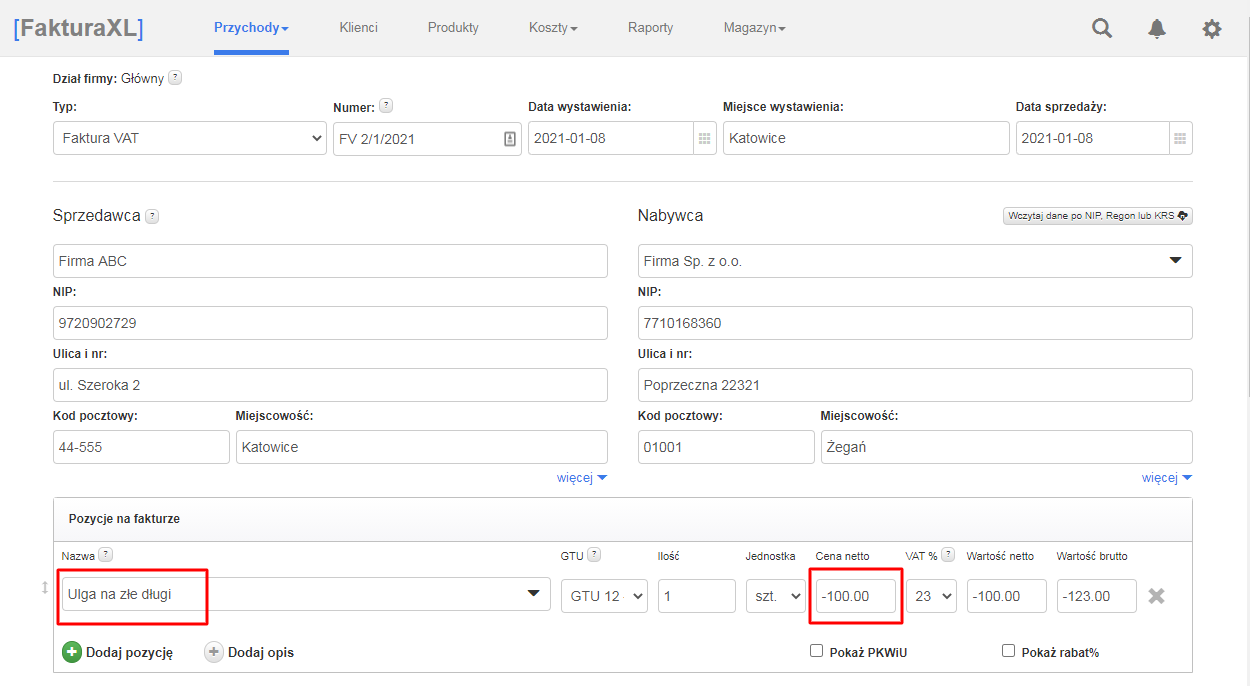

Wykazanie ulgi na złe długi w programie odbywa się podobnie jak wystawianie faktury sprzedaży. Należy wejść do działu Przychody i wybrać Wystaw Faktura VAT. Po wprowadzeniu danych dłużnika w polu Nabywca oraz numeru faktury i dat sprzedaży uzupełnić trzeba pozycje faktury. W polu z nazwą wpisuje się "Ulga na złe długi" a w kwotach wartości ze znakiem minusa.

Pełna instrukcja jak dodać ulgę na złe długi w programie Faktura XL

Data publikacji: 2020-11-21, autor: FakturaXL